相続税について

相続税とは、ある人が亡くなった際に、残した財産を相続、遺贈などによって取得した時に支払わなければいけない税金のことです。

遺言や死因贈与契約によって、相続人ではない人が財産を受け取る場合も相続税の対象となります。

相続税の「基礎控除」とは?

相続税を支払う際に、必ず覚えておかなければならないものが「基礎控除」です。

基礎控除とは、残された相続財産が一定金額以下の場合、相続税を支払う必要がなくなる(控除される)というものです。

相続税の基礎控除の金額は、3,000万円+法定相続人の人数×600万円です。

例として、法定相続人が3人であれば、3,000万円+3人×600万円=4,800万円となります。

この基礎控除の値(例では4,800万円)より残された相続財産が少なければ、相続税を支払う必要はありません。

相続税が増税について

平成27年1月1日より、相続税の基礎控除が変更となりました。

改正後の基礎控除額:3,000万円+600万円×法定相続人数

改正前に比べ、この計算方式の場合基礎控除の金額は60%ほど引き上げされることになります。 よって、これまでは相続税と全く縁のなかった人も相続税が関係するようになりました。 特に大都市圏では影響が大きく、戸建の家やマンションを持ち、預金が2000万円ほどある場合には相続税が発生する可能性があるので、注意が必要です。

相続税の税率改正について

| 基礎控除を超えた金額 | 相続税率 | 相続税率 |

|---|---|---|

| 1,000万円以下 | 10% | – |

| 1,000万円超 3,000万円以下 | 15% | 50万円 |

| 3,000万円超 5,000万円以下 | 20% | 200万円 |

| 5,000万円超 1億円以下 | 30% | 700万円 |

| 1億円超 2億円以下 | 40% | 1,700万円 |

| 2億円超 3億円以下 | 45% | 2,700万円 |

| 3億円超 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

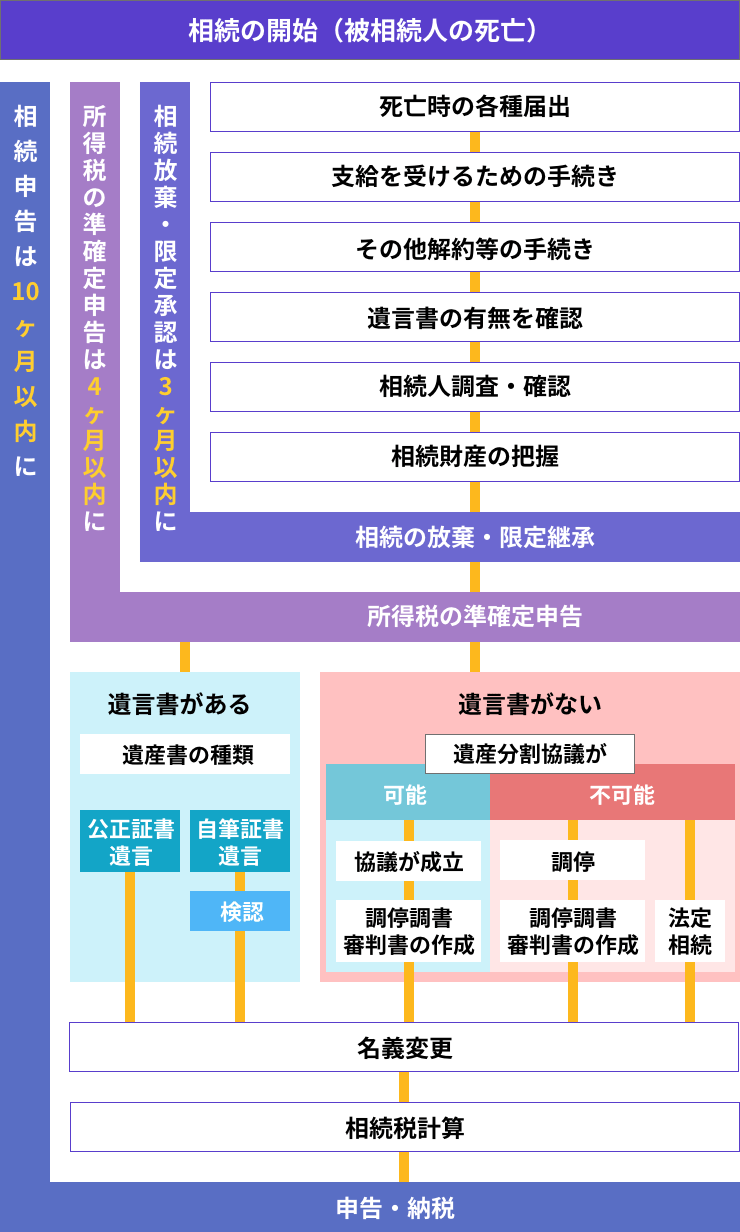

相続税の申告と納税の手順について

相続税は、相続の発生あったことを知った日(通常は被相続人の死亡日)の翌日から10か月以内に申告及び納税をしなければなりません。

相続税を支払う場合、相続財産が多岐にわたっていることが多く、相続財産の調査に思いのほか時間がかかります。相続税の支払いについて、既にわかっている方はできるだけ早めに準備にとりかかることをお勧めします。

相続財産の集計

はじめに、自分の相続財産が全部でどれくらいになるのかを確認します。

土地や建物といった不動産については路線価格で算定し、預金等の金額に加算します。

株式も当然含まれてきますが、すぐに計算できる常用株式と違い、非上場株式の場合は計算に時間がかかるため、できるだけ早めに税理士にご相談下さい。

最後に、集計した相続財産より葬儀費用や債務などを引き、相続財産額を確定させます。

法定相続人の人数を確定し基礎控除の金額を算出

基礎控除額は、3,000万円+法定相続人の人数×600万円となります。

よって、法定相続人の人数を確定させないと、基礎控除額の算定ができません。

法定相続人の人数は、被相続人の戸籍謄本を出生から死亡まですべて取得して、養子等もすべて確認した上で計算します。

相続財産から基礎控除額を差し引き、相続税を算出する

相続財産の金額と基礎控除額が確定したら、相続財産から基礎控除額差し引きます。

この計算によって、相続財産がマイナスとなる場合には、相続税の支払い義務は生じません。

よって相続税の申告も不要です。

逆に、相続財産から基礎控除額差し引きしてプラスとなった場合には、その金額を元に相続税の計算を行います。